お知らせNEWS&TOPICS

自宅の庭先の土地を相続した場合の小規模宅地の評価減-NEWS&TOPICS-

-

お知らせ

2018/10/31 -

自宅の土地を配偶者や同居親族等が相続する場合、100坪(330㎡)までその評価額を8割減額できる小規模宅地の評価減という特例が設けられており、これが相続税を大幅に圧縮する大変助かる要因になります。ただしその特例を受けるために、取り扱いには注意が必要です。遺産の分割を法定相続分で分割する目的で筆毎に相続したが、同居親族の相続した土地には自宅建物がかかっていなかった・・・・ありそうなパターンですね。これについて国税庁のHPで事前照会の回答事例が公表されています。 (関東信越国税局 平成28年8月22日)

<事例>

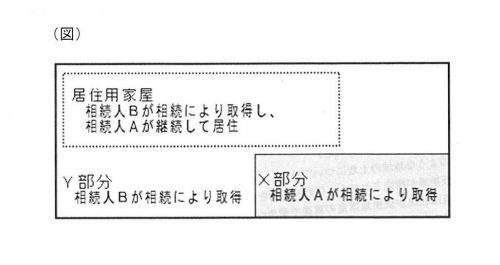

被相続人甲が居住の用に供していた家屋(被相続人甲所有)の敷地は、下図のようにX部分の土地とY部分の土地の二筆から構成されており、相続人A(甲の子)と相続人B(甲の養子であり、Aの子)とでこれらの土地をそれぞれ相続により取得することとしました(下記図参照)。

ここで、被相続人甲とともに当該家屋に居住していた相続人Aが、X部分の土地を相続により取得し、申告期限まで引き続きX部分の土地を有し、かつ当該家屋に居住することとした場合、相続人Aが当該相続により取得したX部分の土地について、特定居住用宅地等(措法69の4③二イ)に該当するとして、小規模宅地等の相続税の課税価格の計算の特例(措法69の4)(以下「本件特例」という。)の適用を受けることができますか。

なお、当該家屋はY部分の土地とともに相続人Bが相続により取得しますが、当該家屋には、今後も継続して相続人Aが居住する予定です。

被相続人の居住の用に供されていた宅地等で一定のものについては、本件特例の対象となる宅地等となるところ(措法69の4①)、この「被相続人の居住の用に供されていた宅地等」とは、相続開始の直前において、被相続人等の居住の用に供されていた家屋で被相続人が所有していたものの敷地の用に供されていた宅地等をいうこととされています(租税特別措置法(相続税法の特例関係)の取扱いについて(法令解釈通達)69の4-7)

そして、被相続人の居住の用に供されていた一棟の建物に居住していた親族が、その被相続人の居住の用に供されていた宅地等を相続により取得し、相続開始時から申告期限まで引き続きその宅地等を有し、かつ、その建物に居住している場合には、その相続により取得した被相続人の居住の用に供されていた宅地等については、「特定居住用宅地等」に該当し、本件特例の適用を受けることができることとされています(措法69の4③二イ)。

ところで、本件特例の趣旨は、「被相続人等の居住の用に供されていた小規模な宅地等については、一般に、それが相続人等の生活基盤の維持のために欠くことのできないものであって、相続人において居住の用を廃してこれを処分することについて相当の制約を受けるのが通常であることから、相続税の課税価格に算入すべき価額を計算する上において、政策的な観点から一定の減額をすることとした」(東京地裁平成23年8月26日判決等)ことにあると解されています。

本件において、被相続人甲と同居していた相続人Aが相続により取得するX部分の土地は、相続開始の直前において、被相続人甲の居住の用に供されていた家屋で、被相続人甲が所有していたものの敷地ですが、X部分の土地の上に当該家屋が存しないため、居住の用を廃することなく、X部分の土地のみを処分することが可能であることからすると、上記の本件特例の趣旨に照らし、本件特例の適用は認められないのではないかとの疑問が生じるところです。

しかしながら、相続人Aが相続により取得するX部分の土地と相続人Bが相続により取得するY部分の土地は、事実関係に記載のとおり、一体として「相続の開始直前において被相続人の居住の用に供されていた家屋で被相続人が所有していたものの敷地の用に供されていた宅地」であることからすると、居住の用を廃する必要があるかどうかにかかわらず、X部分の土地は、「相続の開始直前において被相続人の居住の用に供されていた家屋で被相続人が所有していたものの敷地の用に供されていた宅地」に該当すると考えます。

また、相続人Aは、被相続人甲の親族であり、「相続開始の直前において被相続人の居住の用に供されていた一棟の建物に居住していた者」に該当します。

したがって、相続人AがX部分の土地を相続により取得し、申告期限まで引き続きX部分の土地を有し、かつ、家屋に居住している場合には、X部分の土地は、「特定居住用宅地等」として、本件特例の対象になると考えられます。<回答>

標題のことについては、ご照会に係る事実関係を前提とする限り、意見のとおりで差し支えありません。自宅建物がかかっていない部分を相続した場合でも、その敷地が自宅建物の敷地として機能している場合には適用対象となるということです。これで一つの考え方が明らかになりましたが、やみくもに適用できるということではないでしょう。例えば●建物はXYの容積率、建ぺい率を制限として建てられている、●X部分を単体で売価するのが有効売買の方法か、●Y土地だけだと建物使用上不都合が生じないか、●XYが併せて100坪以下の標準的な面積である、●ライフラインはX土地に敷設されている、●自家用車の駐車場部分である、など。広大な敷地で端っこの家庭農園を相続したら、同居していれば自宅敷地扱いになるかというとやはり疑問ですので、自宅の敷地であるという合理的な理由は必要でしょう。

投稿者:薬袋正司